念願のマイホーム購入!嬉しい反面、自分のものなった不動産には、2つの税金がかかってきます。それは【固定資産税】と【都市計画税】。固定資産税はよく耳にしますね。

それぞれ、どのようなものなのでしょう?

固定資産税

固定資産税とは、毎年1月1日に土地・家屋・償却資産*の所有者に市町村が課する地方税で、固定資産税評価額(課税標準額)に対し、標準税率1.4%でかかってきます。

各自治体によって違いますが4月~6月ごろに納税通知書が送られています。

土地の固定資産税=課税標準額×1.4%(標準税率)

(*償却資産とは、会社や個人事業主が事業を行うために使用している構築物、機械、器具、備品などのことをいいます。これらも固定資産税の課税対象となりますが、ここでは、土地や家屋にかかる固定資産税の仕組みを紹介します)

税計算のもとになる、固定資産税評価額とは何?

固定資産税評価額は、固定資産税を決める際の基準となる評価額のこと。

土地や家屋などをそれぞれどう評価するかを定めた国の「固定資産評価基準」に基づいて、各市町村が個別に決める評価額をいいます。

3年に一度評価額は見直されます。(これを「評価替え」といいます)

土地であれば、土地の時価の約70%が固定資産税評価額の目安といわれますが、そのほかに、土地がどんな場所にあるか(市街地なのか村落地域なのか)、面積や形状はどうか、道路がどのように接しているかなどによって評価額は違ってきます。

建物の場合は、新築時は請負工事金額の約50~60%が目安といわれていますが家の規模や構造、築年数などによって評価額が違ってきます。

課税標準額と評価額、どう違う?

通常、家の課税標準額は固定資産税評価額と同じですが、土地の場合は住宅用地に対する特例措置や負担調整措置などで調整されるため、課税標準額は固定資産税評価額よりも小さくなります。

住宅用地なら特例が適用される!

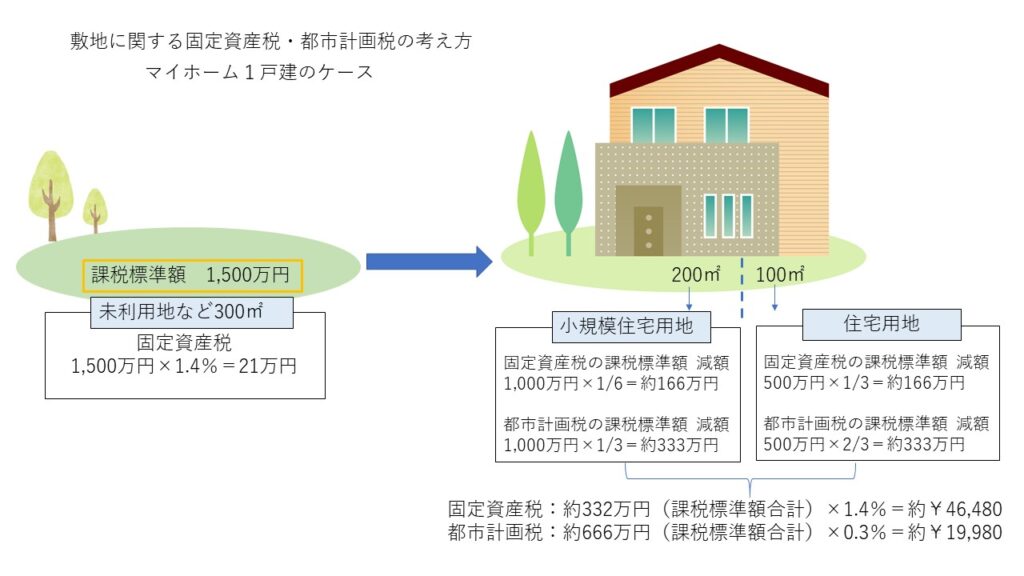

宅地は、住宅やアパートの敷地になっている「住宅用地」と、店舗等の敷地や空き地などの「非住宅用地」に区分されます。さらに、住宅用地は、200㎡以下の部分の「小規模住宅用地」と、200㎡を超える部分の「一般住宅用地」に分けられます。

「小規模住宅用地」と「一般住宅用地」は、税負担を軽減するために特例措置が設けられていて固定資産税の評価の際には一定の割合で評価額が軽減されることになっています。

小規模住宅用地については、課税標準額が6分の1、一般住宅用地については課税標準額が3分の1に軽減されます。

「小規模住宅用地(1戸あたり200㎡まで)」

課税標準額 = 固定資産税評価額 × 1/6

「一般住宅用地(敷地が200㎡を超える用地)」

課税標準額 = 固定資産税評価額 × 1/3

*200㎡を超えるものについては課税標準額が評価額の3分の1

(200㎡までについては、小規模住宅用地として1/6で計算)

※住宅用地の判定

・広大な敷地の場合は、建物の床面積の10倍が上限とされています。

・マンションなどの共同住宅については、建物1棟ではなく、住宅1戸について判定します。

・店舗などと併用のケースでは、住居部分が2分の1以上あれば前述のとおり、4分の1以上2分の1未満のときは敷地の半分が住宅用地となります。

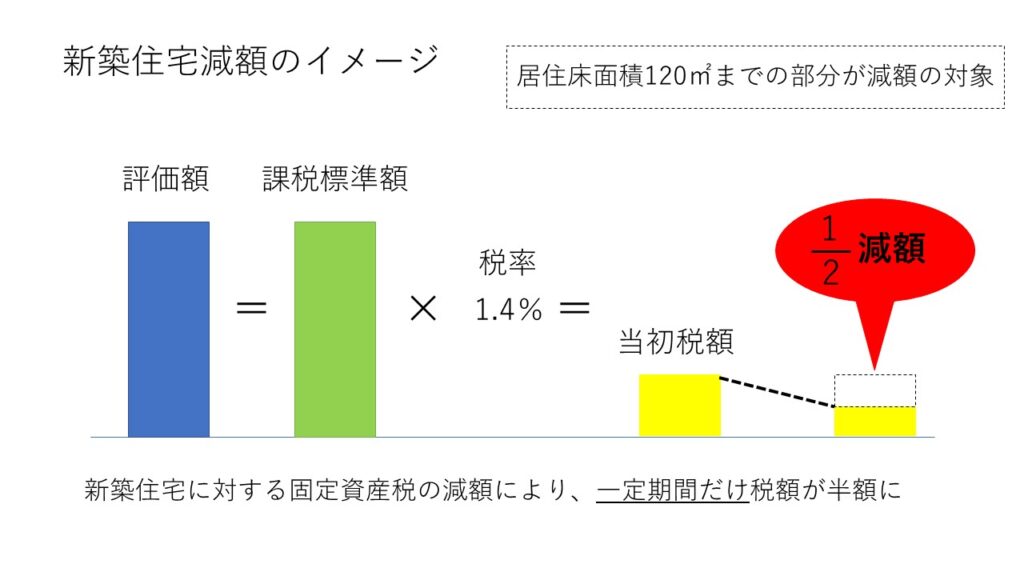

新築住宅に係る税額の減額措置!

良質な住宅の建設を促進し、住居水準の向上及び良質な住宅ストックの形成を図るため、新築住宅にかかる固定資産税が3年間(マンションなどの場合は5年間)、床面積120㎡相当分までを限度で2分の1に減額されます

なお、認定長期優良住宅は軽減される期間が5年間(マンションなどの場合は7年間)

| 一般住宅特例 | 長期優良住宅 | |

| 戸建て住宅 | 3年間 2分の1 | 5年間 2分の1 |

| 3階建て以上の中高層耐火住宅等 | 5年間 2分の1 | 7年間 2分の1 |

*主な条件:令和4年3月31日までに新築された住宅であること

床面積が50㎡(賃貸共同住宅などは40㎡)~280㎡以下であること

床面積の2分の1以上が住居用

家屋の場合、原則として評価額=課税標準額となり、この課税標準額に税率を乗じたものが固定資産税額となります。

要件を満たす新築住宅の場合、この税額が減額制度により1/2に減額されます。

(ただし居住床面積120㎡相当分について減額となり、120㎡を超える部分は減額されません)

新築住宅の固定資産税額=課税標準額(=評価額)×1.4%×1/2

*4年目から(認定長期優良住宅の場合は6年目から)固定資産税があがる?

一般住宅の新築の場合、減額期間が3年間(認定長期優良住宅の場合は減額期間が5年)であるため4年目(又は6年目)からは本来の税額に戻ることになります。これまで支払ってきた税額よりも上がりますので、びっくりしますがこれは本来の税額ですので、あらかじめ心の準備をしておきましょう。

都市計画税

都市計画税は道路・水道などの都市計画事業に充てるため、市街化区域内の土地と家屋を対象に、1月1日現在の所有者に課税されます。固定資産税と併せて支払います。

なお固定資産税と同様に、住宅用地については軽減されます。

都市計画税=課税標準額×0.3%

税額は固定資産税と同様に算出します。最高税率は0.3%で、自治体によって異なります。

住宅用地は都市計画税も軽減される!

「小規模住宅用地(1戸あたり200㎡まで)」

課税標準額 = 固定資産税評価額 × 1/3

「一般住宅用地(敷地が200㎡を超える用地)」

課税標準額 = 固定資産税評価額 × 2/3

都市計画税の家屋に対する減額はありません

このように現在は住宅、土地、双方において税の軽減効果のある制度が設けられています。

簡単にまとめると、新築住宅の固定資産税の軽減制度は、

「住宅の税額・・・当初3年間は半額」

「土地の税額・・・住宅がある限り約1/6」

(注)土地の減税制度は空き家問題と直結する為、放置空き家については制度が見直されつつあります。

この軽減制度がむしろ当たり前となっている現実があります。軽減されていても高いと感じる固定資産税、こうした軽減措置があることのメリット自体を感じにくくなっているとも言えます。

この軽減制度を知るメリットは、しっかりと軽減措置が適用されて課税されているかをチェックできること、そして住宅の性能や規模によって軽減措置の効果が変わることを設計や住宅取得の判断のひとつとして生かせる事です。

固定資産税は地方税ですので、各自治体によっては人口減少対策として、さらに優遇措置を設けている場合もあります。住宅取得の前に自治体のホームページを確認されることをお勧めします。

不動産や建築のことはもちろん相続や資金計画など、なにかお困りのことやご相談がございましたら、湘南・鎌倉で創業96年の建築会社の不動産事業部 リクシル不動産ショップ 株式会社イソダまでお気軽にお問合せください。お問い合わせはこちらから

コメントを残す